고정 헤더 영역

상세 컨텐츠

본문

안녕하세요

오늘은 우호적인 업황과 가시성 높은 가격인상이 예상되는 현대제철 주가전망에 대한 리서치 자료를 공유합니다.

발행한곳은 현대증권이며 4/12일에 발행된 리포트 자료입니다.

투자전에 전문적인 SK증권의 권순우 애널리스트가 발행한 내용을 확인해보시고, 현명한 투자되시길 바랍니다.

현대제철은 지배회사와 연결종속회사는 당분기말 현재 철강영업부문(판재, 봉형강, 중기계 등) 및 기타영업부문(반제품, 부산물 등)을 영위하고 있는 기업입니다. 고로 부문에서는 현대자동차그룹 내 공동 연구개발을 진행하는 한편 2013년말 현대하이스코 냉연사업 부문을 분할합병하여 자동차용 강판에 특화된 전문 기업으로 변모하였습니다

■ SK증권 현대제철 리서치자료 선요약

2021 년 1 분기 실적은 연결 기준 매출액 4.8 조원, 영업이익 1,826 억원 으로 전망함.

원재료 투입단가 부담은 있으나 제품가격 상승 에 힘입어 실적개선 지속. 봉형강류의 가격인상분 반영과 주요 수요처와의 협상에서 가격 인상이 예상되는 판재류 상황을 감안하면 2분기에도 호실적 지속 전망.

투자의견 매수를 유지하며, 수익성 개선과 우호적 업황을 반영하여 목표주가는 63,000 원으로 상향

■ 현대제철 3년간 주가흐름 및 증권사별 목표주가

| 증권사 | 최종일자 | 목표주가 | 직전 목표주가 |

| BNK투자 | 21/04/08 | 65,000 | 50,000 |

| 케이프투자 | 21/04/06 | 58,000 | 58,000 |

| 키움 | 21/04/06 | 63,000 | 55,000 |

| SK증권 | 21/04/12 | 63,000 | 48,000 |

■ 현대제철 1Q21 Preview – 턴어라운드 지속 중

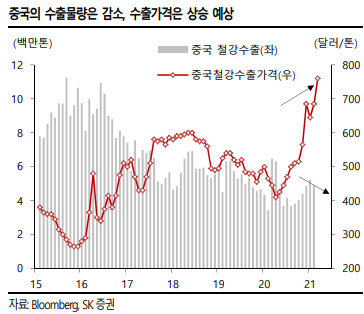

SK증권 기업리서치 자료에 따르면 2021 년 1 분기 실적은 연결 기준 매출액 4.8 조원(YoY +2.9%), 영업이익 1,826 억원 (YoY 흑자전환, OPM +3.8%), 별도 기준 매출액 4.2 조원(YoY +0.8%), 영업이익 1,587 억원(YoY 흑자전환, OPM 3.8%)으로 전망한다. 원재료 투입단가는 부담으로 작 용하였으나, 국내유통가격의 상승과 기존 예상치 대비 양호한 판매량에 힘입어 실적개 선은 이어질 것으로 예상한다. 낮은 기저효과와 미국 바이든 정부의 인프라투자 확대에 따른 신규수요 증가, 탄소중립 달성을 위한 중국의 생산량 감소, 내수 안정화를 위한 수 출부가세 환급률 축소, 계절적 성수기 등을 감안하면 호실적은 상반기까지 지속될 것으로 판단하고 있습니다.

■ 현대제철의 우호적인 업황과 가시성 높은 가격인상

SK증권에서는 현대제철의 투자의견 매수를 유지하며, 목표주가는 이익증가와 우호적인 업황을 반영하여 기존 48,000 원에서 63,000 원으로 상향한다. 2021 년 예상 BPS 에 Target Multiple은 이익레 벨이 유사한 2018 년의 고점 PBR 인 0.5 배를 적용하였다. 봉형강류는 2 분기부터 가격 인상분이 반영될 예정이며, 판재류도 국내 재고와 수입제품의 가격상승을 감안하면 주 요 수요처와의 가격협상도 긍정적으로 마무리될 것으로 예상한다. 자동차용 강판은 부 품수급 이슈로 기존 예상보다 물량(Q)이 감소할 가능성은 있지만, 가격인상(P)으로 만 회할 수 있다는 판단이다. 실적 턴어라운드와 함께 신규강종 및 Non-captive 비중 확 대, 수소사업 등에서 가시적인 성과가 나타난다면 valuation 의 추가 상향도 기대된다.

'Stock Study > 한국주식' 카테고리의 다른 글

| 늦기 전에 사야하는 주식!? F&F 주가 전망 및 목표주가 (0) | 2021.04.14 |

|---|---|

| 저평가 상태, 모멘텀 회복될 것으로 기대되는 DL이앤씨 주가전망 및 목표주가 (DL 유상증자 공시일정 포함) (0) | 2021.04.13 |

| 실적과 R&D 모든 것이 완벽하다 유한양행 주가 전망 및 목표주가 (0) | 2021.04.12 |

| 출발부터 느낌이 좋은 주식 인크로스 주가 전망 및 목표주가 (0) | 2021.04.12 |

| 베트남에 베팅! 단단해질 성장력 씨에스베어링 주가전망 및 목표주가 (0) | 2021.04.11 |

댓글 영역