고정 헤더 영역

상세 컨텐츠

본문

안녕하세요

오늘은 최근에 정말 뜨거운 관심을 받고있는 그룹 두산입니다!

최근 지속적으로 저평가 받던 두산그룹이 이제야 다시 집중 조명받고 있습니다.

구조조정을 통하여 기업의 기초 체력이 탄탄해지고 기존에 저평가 받고 있었던것이

이제 다시 재조명 받고 있는것으로 보입니다.

하이투자증권 리서치 자료에서도 두산그룹에 대한 자료가 있어서 공유드립니다.

내용 확인해보시고, 투자결정하시는 도움이 되고 성공적이 투자가 되시길 바랍니다.

■ 두산 주가전망 결론

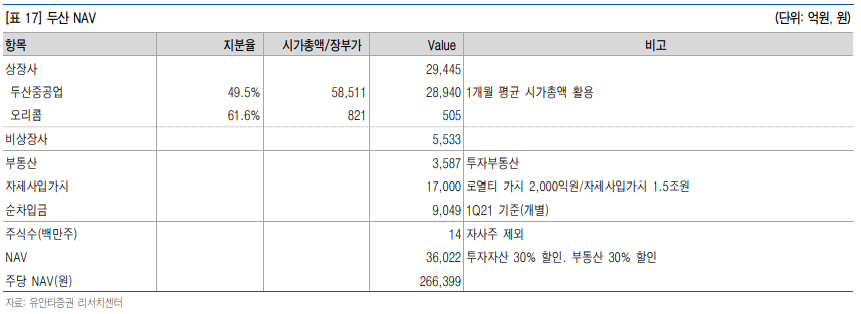

유안타증권 리서치 자료에 따르면 두산의 NAV는 3.6조원(주당 27만원)으로 평가하고 있습니다. 자체사업 가치는 1.7조원, 상장사 2.9조 원, 비상장사 5,500억원을 반영한 결과입니다. 최종으로는 NAV에 약 50%의 할인율을 추가 적용하였습니다.

두산의 투자 포인트

①NAV 할인율이 67%로 지주업종 내에서 가장 저평가

②그룹의 신용 리스크가 해결 국면에 접어들면서 Valuation 할인율을 축소시킬 수 있음

③국내 재생에너지 및 무인화 테마의 대장주로 거듭날 수 있음

④NAV 내에서 자체 사 업 가치가 절반에 육박할 정도로 높음

⑤전자와 수소 사업, 스타트업 레벨의 DLS, DMI, 로보틱스 사업에 대한 가치 평가를 더할 여지가 있음

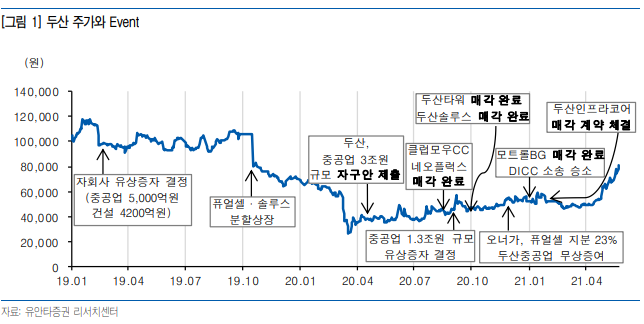

■ 10년의 재무적 리스크 마무리 단계 진입

지난 10년 동안 두산 그룹을 재무적으로 괴롭힌 문제는 두산건설의 부실과 이를 살리기 위한 두산그룹의 무리수에 기인하였습니다. 채권단 관리는 그룹의 지속 가능성 관점에서 신의 한수였다고 파악하고 있습니다. 오는 하반기 채권단 관리를 졸업하고, 순차입금을 2.4조원으로 낮추는 것에 성공한 다면 그룹의 신용등급은 높아질 수 있는 잠재력을 갖고 있습니다. 신용 등급 상승에 따라 단기차 입을 장기차입으로 전환 시키면서 금융 비용이 축소될 수 있을 것으로 추정하고 있습니다. 또한 풍력, 가스터빈, 소형 원전, 수소에 대한 대응으로 향후 10년 동안의 성장에 대한 걱정은 덜어도 될 것으로 바라보고 있습니다.

■ 자체 사업에 대한 재평가 전망

유안타증권 최남곤 애널리스트는 두산의 주주 입장에서는 향후 배당에 대한 기대도 놓치지 말고 지켜봐야 할 것이라고 하였습니다. 채권단 관리에 들어서면서 축소된 배당은 두산의 재무적, 실적 관점에서의 체력과 비교해 봤을 때 충 분히 예전 수준으로 복귀할 수 있는 잠재력을 가졌다고 보고 있습니다. CCL을 주력 제품으로 하는 전자BG, 수소 연료 전지를 생산하는 FCP, FCA 사업의 합산 가치는 1조원을 상회하고 있습니다.

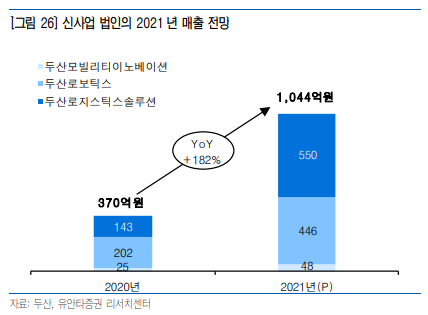

또한 미래를 기대하는 관점에서는 두산이 앞으로 수취할 산업차량 매각 대금 7,500억원의 활용 방 안에 대해서도 관심을 가져야 할 필요가 있으며, 로지스틱스솔루션, 로보틱스, 모빌리티이노베이션의 사업 확장이 기대된다고 밝혔습니다.

■ 두산 배당금 지급현황

■ 증권사별 두산 목표주가

| 증권사 | 목표주가 제시일 | 목표주가 | 직전 목표주가 |

| KTB투자증권 | 21/05/28 | 99,000 | 54,000 |

| 하이투자증권 | 21/05/03 | 85,000 | - |

| IBK투자증권 | 21/05/03 | 78,000 | 60,000 |

| 유안타증권 | 21/06/07 | 150,000 | - |

'Stock Study > 한국주식' 카테고리의 다른 글

| LNG 시대가 도래했다! 동성화인텍 주가 전망 및 목표주가 (0) | 2021.06.08 |

|---|---|

| 이익과 시너지 효과로 재평가 이어질 전망! 현대건설기계 주가전망 및 목표주가 (0) | 2021.06.08 |

| 분기 천억 대 영업이익 시대의 도래 SKC 주가전망 및 목표주가 (0) | 2021.06.04 |

| 누가봐도 탐나는 건설사! 대우건설 주가전망 및 목표주가 (0) | 2021.06.04 |

| 바야흐로 현대건설의 시대! 현대건설 주가전망 및 배당금 (1) | 2021.06.03 |

댓글 영역